Theo khoản 1 Điều 1 Nghị định số 11/2012/NĐ-CP thì “Giấy tờ có giá bao gồm cổ phiếu, trái phiếu, hối phiếu, kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, séc, chứng chỉ quỹ, giấy tờ có giá khác theo quy định của pháp luật, trị giá được thành tiền và được phép giao dịch”. Trong đó, các loại trái phiếu, cổ phiếu và chứng chỉ quỹ là 3 kênh đầu tư thông dụng hơn cả.

Cùng tìm hiểu rõ hơn về các loại “giấy tờ có giá" để tránh bị lừa đảo, mất trắng do thiếu kiến thức hay nhẹ dạ cả tin khi quyết định “xuống tiền" đầu tư.

Đầu tư gì để sinh lời hiệu quả lại an toàn?

Trái phiếu

Trái phiếu là một loại chứng khoán huy động vốn trong đó quy định nhà phát hành (đi vay) phải trả cho cho nhà đầu tư (cho vay) một khoản tiền với một lãi suất cố định trong một thời gian xác định. Trái phiếu bao gồm: Trái phiếu chính phủ, trái phiếu ngân hàng và trái phiếu doanh nghiệp (do lần lượt 3 chủ thể chính phủ, ngân hàng và doanh nghiệp phát hành).

Tất cả các cá nhân, pháp nhân trong nước và ngoài nước đều có thể tham gia vào quá trình mua bán, trao đổi các loại trái phiếu với thời hạn trên 01 năm. Khi trái phiếu “đáo hạn", các chủ thể phát hành sẽ thanh toán trái phiếu kèm theo lãi suất có thể lên đến 10% (trái phiếu doanh nghiệp), 6.8% (đối với trái phiếu ngân hàng).

Lưu ý: Ưu điểm của loại hình đầu tư này là tính ổn định, thanh khoản cao, lãi suất hấp dẫn hơn so với gửi tiết kiệm ngân hàng. Tuy nhiên nhà đầu tư cũng có thể phải đối mặt với các loại rủi ro như doanh nghiệp, ngân hàng phá sản và không có khả năng thanh toán trái phiếu đã phát hành.

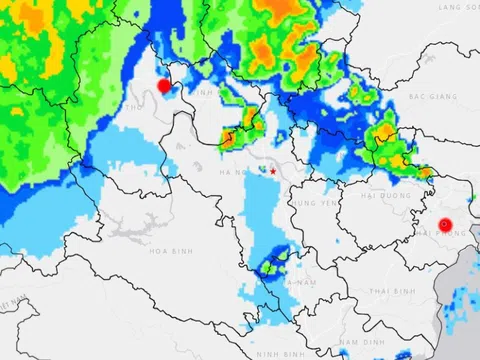

Trái phiếu chính phủ.

Chứng chỉ tiền gửi

Chứng chỉ tiền gửi là một loại giấy tờ có giá do ngân hàng phát hành để huy động vốn từ các tổ chức và cá nhân khác. Trên thực tế, loại giấy tờ này có giá trị như một quyển sổ tiết kiệm để thể hiện người sở hữu đang có một khoản tiền gửi có kỳ hạn tại ngân hàng đó. Có các loại chứng chỉ tiền gửi vô danh, chứng chỉ tiền gửi ghi danh hoặc chứng chỉ tiền gửi ghi sổ.

Lưu ý: So với sổ tiết kiệm, chứng chỉ quỹ có lãi cao và ổn định hơn, tùy vào dài hạn hay trung hạn. Đồng thời chứng chỉ tiền gửi cũng hạn chế người sở hữu rút tiền trước thời hạn (ít nhất phải qua được nửa kỳ hạn). Tuy nhiên, chứng chỉ tiền gửi rất ổn định, ít rủi ro và an toàn khi đầu tư. Người sở hữu sẽ được hưởng các lãi suất định kỳ theo quy định của ngân hàng, khách hàng có thể an tâm hơn về độ an toàn và minh bạch.

Chứng chỉ quỹ

Cũng giống như chứng chỉ tiền gửi, chứng chỉ quỹ là loại chứng khoán xác nhận quyền sở hữu của nhà đầu tư đối với một phần vốn góp của quỹ đầu tư chứng khoán. Chứng chỉ quỹ do quỹ đầu tư chứng khoán phát hành (ví dụ như Vndirect, SSI, VCBF…), nói cách khác là người sở hữu chứng chỉ quỹ đang “mang tiền nhờ" quỹ đầu tư chứng khoán “đầu tư, quản lý danh mục đầu tư hộ".

(Ảnh minh họa)

Lưu ý: Cũng vì đầu tư hộ nên chứng chỉ quỹ cũng vấp phải các loại rủi ro khi thị trường kinh tế, thị trường chứng khoán biến động. Tuy vậy, cùng với rủi ro lớn thì nhà đầu tư cũng có cơ hội lớn, có thể có được “lãi kép" với mức lãi suất hấp dẫn khi quỹ đầu tư hoạt động hiệu quả. Thông thường, các quỹ đầu tư chứng khoán luôn giám sát, xây dựng đội ngũ nhân viên tiềm năng, phương pháp đầu tư hiệu quả để mức rủi ro của khách hàng nằm ở mức thấp nhất có thể.

Cổ phiếu

Cổ phiếu là chứng chỉ do công ty cổ phần phát hành hoặc bút toán ghi sổ xác nhận quyền sở hữu một hoặc một số cổ phần của công ty đó. Người nắm giữ cổ phiếu trở thành cổ đông và đồng thời là chủ sở hữu của công ty phát hành. Đầu tư cổ phiếu hay đầu tư chứng khoán là hình thức mà người tham gia sử dụng nguồn vốn của bản thân để mua bán cổ phiếu, đặc biệt là cổ phiếu niêm yết trên sàn chứng khoán. Đây cũng chính là hình thức đầu tư tích lũy sinh lời phổ biến nhất hiện nay.

Cổ phiếu là kênh đầu tư thông dụng hiện nay.

Khi đầu tư vào cổ phiếu, nhà đầu tư sẽ được hưởng các khoản cổ tức chi trả bằng tiền hoặc cổ phiếu và sinh lời từ hoạt động giao dịch cổ phiếu trên sàn chứng khoán (mua giá thấp bán giá cao). Số liệu lịch sử tại các thị trường khác trên thế giới cho thấy đầu tư cổ phiếu là một trong những kênh đầu tư đem lại tỷ suất sinh lời cao trong dài hạn. Đầu tư cổ phiếu là kênh đầu tư phổ biến tại các thị trường phát triển, trong đó thị trường Việt Nam được đánh giá là rất tiềm năng.

Lưu ý: Cổ phiếu được niêm yết trên sàn giao dịch chứng khoán có sự kiểm soát chặt chẽ của Ủy ban chứng khoán quốc gia, Luật chứng khoán và các cơ quan, đoàn thể ban ngành… chính vì vậy, đây là một kênh đầu tư an toàn. Tuy nhiên, thị trường chứng khoán thường có nhiều biến động khó lường trong ngắn hạn do chịu ảnh hưởng bởi nhiều yếu tố như kinh tế vĩ mô trong nước, biến động kinh tế thế giới, tình hình hoạt động doanh nghiệp… đòi hỏi nhà đầu tư phải hiểu biết, bỏ nhiều thời gian để theo dõi tình hình và có cả yếu tố may mắn.

Tín phiếu

Dù không quá phổ biến, nhưng tín phiếu cũng là một trong số những loại hình đầu tư chia sẻ lợi nhuận hợp pháp ở nước ta. Tín phiếu là một loại giấy tờ có giá chứng nhận nợ do Chính phủ, Ngân hàng Nhà nước phát hành. Trong đó, hai loại tín phiếu phổ biến nhất là tín phiếu kho bạc và tín phiếu Ngân hàng Nhà nước. Khi đến ngày đáo hạn (thường dưới 1 năm), người sở hữu tín phiếu sẽ được thanh toán lãi và gốc.

Lưu ý: So với các loại hình đầu tư khác, tín phiếu có lãi suất thấp hơn nhiều so (kể cả so với lãi suất tiết kiệm cùng kỳ hạn) và hạn chế đối tượng tham gia (chủ yếu là các ngân hàng và tổ chức tín dụng, ít cá nhân tham gia đầu tư). Tuy vậy, tín phiếu rất an toàn, rủi ro gần như bằng 0 và có tính thanh khoản cao khi đáo hạn.

Thông tư 12/2021/TT-NHNN đã quy định về tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành trong nước phù hợp, đảm bảo an toàn hoạt động. Theo đó, quy định nội bộ phải quy định rõ trách nhiệm và nghĩa vụ của từng bộ phận, cá nhân liên quan, có quy trình nghiệp vụ và quy định quản lý rủi ro đối với hoạt động mua bán giấy tờ có giá.

Trang bị cho mình những kiến thức cơ bản về các loại hình đầu tư vào giấy tờ có giá là cách thức thiết thực nhất để nhà đầu tư bảo vệ mình khỏi những rủi ro có thể gặp phải. Và kinh nghiệm đúc kết cho thấy, cách tốt nhất để hạn chế rủi ro luôn là đa dạng hóa công cụ và danh mục đầu tư, đồng thời có tầm nhìn dài hạn khi hoạch định chiến lược đầu tư như vàng, chỉ số vàng, bất động sản, tiền gửi ngân hàng, bảo hiểm nhân thọ…